OPINIÓN / MIGUEL COLLADO DI FRANCO *

IberoNews.- En un reciente estudio del Banco Mundial los autores muestran una serie de factores identificados por los emprendedores locales como obstáculos para desarrollar sus empresas. El gráfico muestra los cinco principales obstáculos señalados por los emprendedores encuestados y publicados en el informe. La primera traba está relacionada con el sistema tributario en República Dominicana. Según un cuarto de los encuestados, el régimen fiscal imperante representa una carga pesada para los negocios y es complejo en cuanto a sus procedimientos.

Dado lo anterior, no es de extrañar que en el país la informalidad sea elevada. El sistema tributario en República Dominicana, entre otros factores regulatorios, crea y mantiene incentivos para permanecer al margen de las legislaciones. Como consecuencia, el segundo obstáculo identificado por los encuestados es la competencia de empresas informales.

Según los encuestados, el quinto obstáculo sería cumplir con las obligaciones tributarias. Esto porque consideran que los procedimientos para hacerlo son complicados. Lo anterior es consistente con lo publicado por el mismo Banco Mundial en la última publicación del informe Doing Business.

Un emprendedor o emprendedora dominicana debe dedicar más tiempo a pagar impuestos que el que dedica alguien que realice una función similar en otro país del DR-CAFTA. Aunque la última comparación de este tipo fue realizada en el año 2019 por el Banco Mundial, los números actuales deben ser similares. Las magnitudes deben mantener una proporción similar. En República Dominicana no se ha verificado una reforma que reduzca el número de declaraciones mensuales ante la administración tributaria. Al hacer una comparación con el promedio de los países de la OCDE, el tiempo necesario para hacer el pago de impuestos es el doble.

¿Qué implica para los ciudadanos de un país que sus emprendedores deban dedicar un número alto de horas al pago de impuestos? Que tendrán menor disponibilidad de bienes y servicios valorados por ellos a un mejor precio. La función social de los emprendedores es combinar los factores de producción para satisfacer las necesidades de los consumidores, y mejorar sus vidas. De eso se trata el progreso material de la humanidad: poder ir satisfaciendo las necesidades de las personas por medio de una cantidad mayor de bienes y servicios, con mejores características.

Cuando el sistema tributario en República Dominicana quita tiempo a un emprendedor, su función de aporte a la sociedad se altera. Si al tiempo se le agregan costos de oportunidad adicionales, como el de personal que debe dedicarse únicamente al cumplimiento de las obligaciones tributarias, producir se encarece y resta competitividad a los emprendedores locales.

Tiempo y costo por las complejidades tributarias son elementos que desincentivan. En consecuencia, las actividades productivas e incentivan a que estas se produzcan en la informalidad. No es de sorprender que el sistema tributario y las regulaciones laborales creen incentivos para que cerca del 57% del empleo en el país se creen en la informalidad, según datos oficiales.

La realidad, expuesta por los mismos agentes económicos, plantea, una vez más, que el sistema tributario en República Dominicana debería ser tratado como un elemento facilitador del crecimiento. Por lo tanto, no deben ser obstáculos y en consecuencia la visión fiscalista no debe ser la predominante. Los impuestos son parte de las reglas de juego que determinan el ambiente de negocios de un país y como tales deben verse en la próxima reforma tributaria.

Poner la presión tributaria en perspectiva

¿Es cierto que la presión tributaria de República Dominicana es baja? La respuesta debe ser: comparada con cuál. Si la comparación se realiza con la presión tributaria de los países de América Central, tal y como se aprecia en el gráfico, la relación de los ingresos fiscales como porcentaje del PIB es similar a la de los demás países del DR-CAFTA. Cuando se comparan ingresos tributarios con ingresos tributarios, las presiones tributarias son similares: 14.9% y 14.4%.

El error está en realizar comparaciones con los países del resto de América Latina, o de la OCDE. Y no realizar la corrección de ajustar por los ingresos de la seguridad social.

En la mayoría de los países de América Latina la presión que se emplea es una presión fiscal con ingresos de la seguridad social. En República Dominicana, por el sistema de capitalización individual, los fondos que aportan empresarios y trabajadores no van a un fondo común para ser destinados a otros fines como sucede en la mayoría de los demás países. Son destinados a una cuenta de propiedad del trabajador. En consecuencia, es imprescindible comparar impuestos con impuestos.

Tampoco es correcto realizar comparaciones entre economías de ingresos per cápita disímiles como son República Dominicana, Chile, Brasil, Argentina o Uruguay, por ejemplo. Las cuatro últimas son economías que nos superan en ingresos per cápita, en consecuencia la capacidad de los ciudadanos para pagar impuestos es mayor. Son economías que han pasado por procesos de desarrollo superiores. Y debido a sus niveles de inversión previa y niveles de capital, pueden generar mayores niveles de ingresos y destinar una proporción superior de sus rentas al erario. También sucede con el promedio de los países miembros de la OCDE.

Cuando se realiza la comparación de impuestos con impuestos, se puede apreciar, a partir de los datos de la publicación Estadísticas tributarias en América Latina y el Caribe 2023, de la OCDE, que el 99.6% de la presión tributaria de República Dominicana proviene de ingresos tributarios. En el promedio de la región, los ingresos tributarios solo representan el 83%; el resto son ingresos de la seguridad social. Es decir, ingresos con fines muy específicos, pero a los cuales se les suele dar un uso general.

Brasil, el país con la presión tributaria mayor, posee un 24% de los ingresos que provienen de la seguridad social. El caso de Uruguay es similar, una presión tributaria que solo tiene el 76% de los ingresos totales provenientes de impuestos. En estos países, de mayor desarrollo económico que República Dominicana, los ingresos de la seguridad social van destinados al erario.

Con el nivel de crecimiento del gasto, ninguna reforma en el sistema tributario en República Dominicana será suficiente

Históricamente la presión tributaria de República Dominicana ha ido en aumento. Es la tendencia desde 1991 a la fecha. Sin embargo, lo importante en República Dominicana no es concentrarse en la presión tributaria, sino en el nivel del gasto.

Es decir, cuando se deja a un lado el análisis microeconómico que expusimos al principio, y que seguiremos desarrollando más adelante, la variable fiscal más relevante, entendemos, es el gasto público. La administración que se realiza de esta variable determina los niveles de impuestos: presentes y los futuros (deuda pública).

En República Dominicana ingresos tributarios, expresados en dólares, crecieron 21.7 veces entre el año 1990 y el 2022; el equivalente a un aumento de 2,073%. El problema es que el gasto, que determinado por las decisiones políticas, ha sido incrementado en 25.7 veces; o 2,470%; en igual periodo.

A pesar de los intentos de reducir los déficits fiscales mediante modificaciones al Código Tributario, como en los años 2000, 2004 y 2005, la ausencia de control en el gasto público mantuvo los déficits fiscales y las necesidades de endeudamiento público. Por ejemplo, en el año 2001 el gasto público creció en 24.0%, en el 2004 creció en 17.2% y en el 2006 creció en 13.4%.

Pese a que en el 2012 se produjo la reforma tributaria de mayor dimensión del presente milenio, la ausencia de control en el gasto público propició más déficits fiscales y, por consiguiente, incrementos en la deuda pública. Sin embargo, más importante es señalar que esa modificación impositiva fue una respuesta al incremento del gasto público de 2012, que representó 35.28%. El incremento del gasto coincidió con el ciclo político por las elecciones de ese momento.

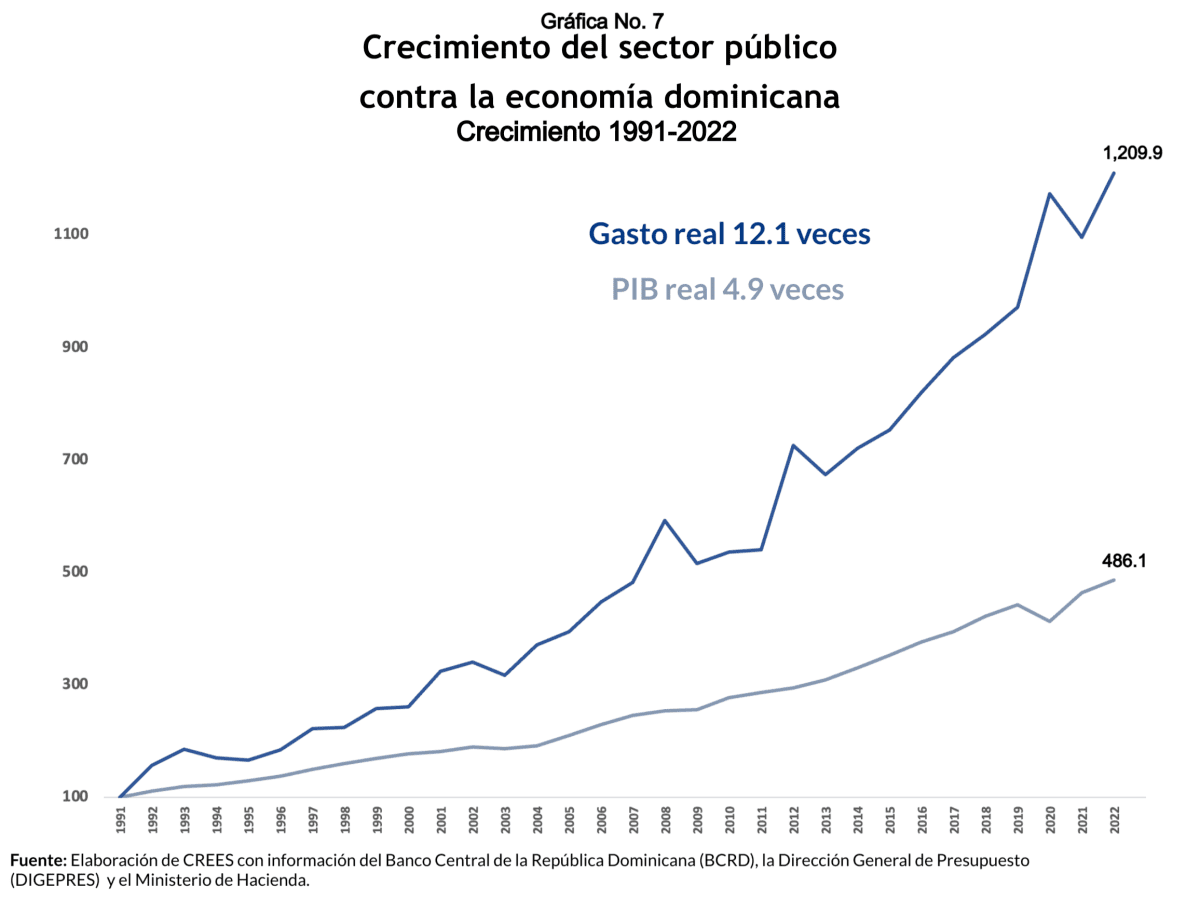

Como se puede apreciar en la gráfica siguiente, en los últimos 31 años el sector público, medido por el gasto real del Gobierno Central, creció 12.1 veces su valor. Mientras que el Producto Interno Bruto (PIB) creció 4.9 veces. El gasto ha crecido a un ritmo que es 2.5 veces mayor al total de la economía.

En los dos gráficos anteriores es posible observar que el periodo de menor crecimiento del gasto se produjo en los años de la década de 1990. En esos años, luego de una reforma tributaria integral, y otras reformas estructurales importantes, la República Dominicana incrementó su presión tributaria, pero mantuvo un gasto prudente. Prudente en comparación con los niveles prevalecientes luego del año 2000.

La década de los años 1990 fue un periodo caracterizado por superávits fiscales, bajos déficits y reducción de la deuda pública en términos absolutos; no solo en proporción del PIB. Pero también fue un periodo de crecimiento económico, aumento de la inversión, reducción de la pobreza, de la tasa de desempleo, y de un incremento del ingreso per cápita real de 35%. Todo lo anterior logrado a base de nuevas y mejores inversiones productivas. Por un mejor ambiente facilitador del desarrollo.

Les invitamos a leer: Seguridad en los data center, tres consejos claves

Reformar de manera integral, pensando en los efectos sobre los ciudadanos

Muchos economistas y analistas suelen pensar que la cultura subyace a los problemas y que la misma no cambia. Se asume que evadir impuestos se debe a factores totalmente exógenos o ajenos al sistema tributario; tal vez a la idiosincrasia del dominicano. Un análisis que contemple el comportamiento humano y la relación inversa entre tasas impositivas y recaudaciones fiscales, por ejemplo, podría llegar a conclusiones diferentes.

Con tasas bajas se puede recaudar más, y con tasas altas pueden disminuir los ingresos; es decir, reducirse las recaudaciones. Aunque la realidad es evidente, poco se desea discutir sobre cómo la complejidad de un sistema tributario desincentiva a los ciudadanos a tributar y puede estimular la evasión. A la vez que hace más difícil a la autoridad tributaria poder realizar su trabajo de recaudación.

Los comportamientos que se creen estáticos, e idiosincráticos, pueden cambiar, tal como ocurrió en República Dominicana en el año 1992 cuando fue reformado el sistema tributario vigente. La tasa máxima del impuesto sobre la renta (ISR) para las empresas era 46% en 1992, con una sobre tasa de 2%. Con la aprobación del Código Tributario, la tasa fue llevada a 30%; y al tercer año fue reducida a 25%. Mientras, la tasa máxima para las personas físicas era 70%, la cual experimentó la misma reducción que la corporativa. ¿Bajaron las recaudaciones del ISR con la reforma? Aumentaron; los contribuyentes empezaron a evadir menos, y la autoridad tributaria pudo realizar mejor su función. En 1993, las recaudaciones por concepto del impuesto sobre la renta se habían incrementado en 20.7% con relación a 1991; solo en un año de reforma.

Los mismos dominicanos de un año antes empezaron a pagar más impuestos. Las autoridades de ese momento, ayudadas por analistas que entendían los fundamentos de la tributación y del comportamiento humano, se atrevieron a reducir las tasas impositivas contra todos los pronósticos de menores recaudaciones. En la actualidad necesitamos más de esa clase de individuos que puedan comprender nuestra sociedad y diseñen políticas cónsonas con la realidad del país.

Una extensión del anterior análisis se refleja en el caso del ITBIS. Contar con tasas diferenciadas no ayuda al sistema tributario dominicano. Así lo muestra el siguiente gráfico.

En el caso del ITBIS se observa cómo las operaciones exentas mantienen una tendencia a incrementarse desde el año 2015. Luego de un nivel máximo en el año 2011, con la modificación impositiva de 2013 mediante la Ley 253-12, y la ampliación de la base del ITBIS, las operaciones exentas disminuyeron. En consecuencia, las operaciones gravadas adoptaron una tendencia alcista, que solo se mantuvo hasta el año 2015. Algo similar ocurrió en el 2007, año en que se introdujeron modificaciones a la base del ITBIS y cuando se adoptaron los comprobantes fiscales.

Quienes pagan impuestos son personas que reaccionan a las políticas públicas. Si el sistema tributario mantiene vasos comunicantes, se están creando condiciones para emplear los incentivos que el mismo sistema está creando para la evasión. Se torna más difícil para la misma administración tributaria poder alcanzar mayores metas de recaudación sin recurrir a constantes cambios en la normativa o por medio de leyes. Es decir, se realizan «reformas» que no corrigen las distorsiones de fondo y, en poco tiempo, surge un deterioro del sistema. Es lo mismo que se aprecia históricamente con los incrementos temporales de la presión tributaria.

Las ventas que no se registran en las declaraciones del ITBIS son ingresos que no se traducen a la base del impuesto sobre la renta. Es decir, el problema de recaudación para las autoridades se torna mayor. Un problema en un impuesto se agrava afectando otros impuestos.

Tasas altas estimulan la demanda de exenciones. El otorgamiento de privilegios en forma de leyes es un reflejo de distorsiones del orden institucional por cuanto tienden a beneficiar a algunos grupos de la sociedad sobre otros. Los grupos que más consumen en la sociedad son más beneficiados por las exenciones del ITBIS, por ejemplo. En lugar de bajar la tasa y crear una legislación uniforme para todos, se mantiene un privilegio para las personas de los quintiles más altos de ingresos, ya que son estas las más beneficiadas al consumir más productos exentos del ITBIS.

En República Dominicana existen 43 disposiciones legales que otorgan algún tipo de tratamiento especial a diferentes sectores. Esto en adición a las exenciones incluidas en el mismo Código Tributario. Cuando en República Dominicana se habla del monto que proviene de las exenciones o exoneraciones tributarias. Erróneamente denominado gasto tributario, el 57% corresponde al ITBIS, o el 2.5% del PIB. Las exenciones del ISR representan el 16% del total, o el 0.7% del PIB. En consecuencia, como quedó evidenciado en el análisis anterior, la reforma del ITBIS es muy importante para eliminar distorsiones, evasión y privilegios para quienes más consumen. Y para reducir los costos de vivir y hacer negocios en el país.

El ITBIS o IVA no solo encarece la vida para los consumidores por su pago en la compra final, sino porque encarece los costos de producción. Esto último es peor cuando el bien está exento del ITBIS. El consumidor termina pagando una proporción de todos los ITBIS que intervinieron en la cadena de producción. Es erróneo asumir que porque un bien está exento del IVA las personas de menores ingresos se benefician de la exención. El análisis superficial no toma en cuenta que como el productor no puede compensar los ITBIS que pagó en el proceso de producción, se ve precisado a llevar al costo del producto dicho impuesto y transfiere una parte al consumidor a través de los precios.

¿Por qué surgen las exenciones para productores?

En sentido general, las exenciones de la obligación de pagar impuestos, o los privilegios con que cuentan algunos agentes económicos, están motivadas por el aumento de los costos de hacer negocios en el país. Competir con las importaciones y poder exportar conlleva altos costos a los cuales deben enfrentarse empresarios locales y extranjeros operando en suelo dominicano.

Para poder corregir las exenciones es preciso entender los factores que las motivan. Entre ellos: la existencia de costos en la economía introducidos por las mismas leyes impositivas. Así como por el mercado de distribución y comercialización de electricidad, el mercado de transporte y el de combustible. A lo anterior se agregan las deficiencias del sistema educativo. Así como la falta de flexibilidad del mercado laboral y los costos no laborales que la legislación actual establece. Y las dificultades que implican las transacciones burocráticas y los procesos judiciales. Los emprendedores, para tratar de subsanar esos problemas, demandan estas leyes. En lugar de realizar las reformas estructurales necesarias, la respuesta de los hacedores de políticas es la creación de las disposiciones legales para otorgar exenciones y exoneraciones impositivas.

Con una tasa de 27% será difícil poder competir con otros países para atraer mejores inversiones sin necesidad de exenciones. Resultará complejo poder competir y crear un clima facilitador del desarrollo por medio de más emprendimientos que agreguen mayor valor y generen ingresos superiores para los trabajadores dominicanos.

En los países de la OCDE ha prevalecido el concepto de establecer políticas tributarias basadas en los fundamentos económicos que ayudan a generar mayores inversiones. Es decir, esas economías han decidido bajar tasas impositivas. Tal como lo hizo República Dominicana cuando redujo su tasa de impuesto sobre la renta a personas jurídicas de 46% a 25% luego de la promulgación del Código Tributario de 1992.

Consideraciones finales del sistema tributario en República Dominicana

Si predomina el espíritu fiscalista en el próximo intento de reforma tributaria, estaremos destinados a repetir la historia de anteriores modificaciones impositivas. Esas modificaciones no han tenido efectos recaudatorios esperados en el tiempo. Y mantienen los incentivos a permanecer al margen del sistema tributario, por la demanda de exenciones o exoneraciones, y por la informalidad y la evasión.

El sistema tributario en República Dominicana, debe ser visto como un elemento facilitador del crecimiento. Los impuestos juegan un rol de recaudación para el fisco. Pero son parte muy importante de las reglas de juego que condicionan el comportamiento de los agentes económicos.

¿Qué debería pasar en el año 2024 en términos de una reforma fiscal integral? Sugerimos dos elementos para la misma.

1) Que se realice una reforma impositiva que simplifique el sistema tributario y que tenga en cuenta el comportamiento de los agentes económicos.

2) Que se controle el nivel de incremento del gasto público. Sin lo primero, la presión tributaria podría caer, como pasó luego de la aplicación de la Ley 253-12, la más grande de las modificaciones impositivas recientes.

Sin lo segundo, aún con un incremento de la presión tributaria, en poco tiempo surgirían las opiniones de que será necesario recaudar más para poder cubrir el gasto público. El proyecto de ley Responsabilidad Fiscal contempla, tal y como se interpreta la redacción de su Artículo 5, un cambio en el cumplimiento de su única regla fiscal ante una reforma tributaria. Es decir, se podría modificar el nivel de gasto primario ante un incremento en los ingresos. Podría ser una puerta para repetir los procesos históricos descritos anteriormente: se incrementan los ingresos, pero las variaciones en el gasto público hacen que estos aumentos no sean suficientes.

* Miguel Collado Di Franco es Vicepresidente Ejecutivo del Centro Regional de Estrategias Económicas Sostenibles (CREES)

Les invitamos a leer más noticias de IberoNews en Facebook: @Iberonews